Press Release

Aurubis confirms higher full-year forecast after strong first half-year 2017/18

Hamburg | Tuesday, May 15, 2018

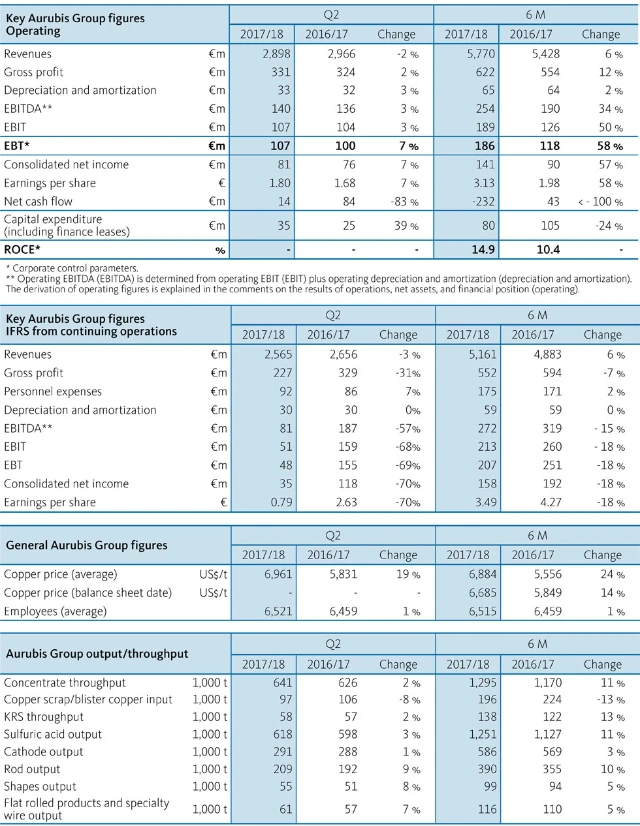

- Half-year results increase by approximately 58 % to € 186 million

- Implementation of the strategy is proceeding according to plan

- Moderate earnings increase is predicted; therefore, the forecast for operating ROCE has also been upgraded

According to final figures, Aurubis AG (Aurubis) increased operating earnings before taxes (EBT) by approximately 58 % to € 186 million in the first half of fiscal year 2017/18, compared to the previous fiscal year (previous year: € 118 million). The operating return on capital employed (ROCE) increased by 10.4 % in the previous year to 14.9 %, primarily due to the improved operating results. Revenues also increased in the first half of the fiscal year to € 5,770 million (previous year: € 5,428 million), which is particularly attributable to higher copper prices.

Significant factors for the strong half-year results were the good performance of the Hamburg and Pirdop sites, as well as positive effects from the efficiency enhancement program. At the Bulgarian site, optimization measures for efficiency enhancement took full effect for the first time in this half-year. In contrast, the results in Q1 2016/17 were influenced by a scheduled maintenance shutdown in Hamburg. On the whole, the Group increased its concentrate throughput in the first half-year by approximately 11 %, to 1,295,000 tons.

Aurubis also profited from increased refining charges for copper scrap, with simultaneous high availability. Revenues from the sale of sulfuric acid also gained momentum in the first half of the fiscal year, due to both volume and price factors. Pivotal drivers of this development are continued high global demand with limited availability of sulfuric acid, which was intensified by isolated smelter shutdowns in Asia, among other factors.

A higher metal yield and increased sales of rod and flat rolled products additionally contributed to the good half-year results.

The operating result was above all impacted by the development of the US dollar in the first half of 2017/18, because a large portion of Aurubis’ income is based on the US dollar.

IFRS consolidated earnings before taxes (EBT) from continuing operations totaled € 207 million in the first half of 2017/18 (previous year: € 251 million). Due to the sale of Segment Flat Rolled Products, which is subject to approval by the antitrust authorities, Aurubis is disclosing this segment as discontinued operations for the first time in its interim report, pursuant to IFRS 5.

Because the IFRS result includes measurement effects due to copper price fluctuations and other factors, Aurubis discloses an operating result. Its presentation eliminates these effects, enables a more realistic assessment of the business performance and is thereby decisive for managing the company. This operating financial reporting remains unaffected by sale of Segment Flat Rolled Products.

Implementation of the strategy on target

Aurubis is continuing to press ahead with the implementation of its “Growth, Efficiency & Responsibility” strategy.

The “Future Complex Metallurgy” (FCM) growth project, with a total investment volume of approximately € 320 million, is currently in the basic engineering phase. Aurubis will expand its possibilities for processing raw materials through the project. At the same time, FCM is decreasing throughput times for precious metals and reducing capacity bottlenecks at the Hamburg site. After the construction and start-up phases, the project is expected to yield a contribution to earnings (EBITDA) of approximately € 80 million per year beginning in fiscal year 2022/23.

Sensible acquisitions, such as the complete takeover of Deutsche Giessdraht GmbH, which currently still requires the approval of the antitrust authorities, are expected to additionally strengthen external growth. The planned sale of Segment FRP also serves the growth strategy, in order to henceforth focus more on multi-metal business and Aurubis’ core competencies of process expertise and metallurgy.

The second major pillar of the Aurubis strategy is the efficiency enhancement program. Here, the company also made further progress with the implementation in the first half of 2017/18, and is thereby fully on track to achieve the planned project success of € 30 million for fiscal year 2017/18. All efficiency measures are expected to jointly result in project success of € 200 million by fiscal year 2019/20.

Favorable outlook

In comparison with the first half-year, Aurubis expects no serious changes in either the raw material markets or the product markets until the end of fiscal year 2017/18.

For the second half of 2017/18, the company anticipates a satisfactory supply of copper concentrates and corresponding treatment and refining charges. In addition, Aurubis expects a fundamentally stable copper scrap market. However, metal prices declining at short notice could lead to a tightening of the market with decreasing refining charges. The company also predicts that prices will remain stable at a high level for its sulfuric acid products in the coming months.

For the current fiscal year, Aurubis expects the volume of copper concentrates processed to be higher than the previous year, with high plant availability. For cathode production, the company anticipates a production volume higher than in the previous year.

Aurubis expects good sales of rod and a stable, high level of demand for shapes for the coming months. For flat rolled products, the company predicts continued high demand, particularly for premium products such as high-performance alloys and tin-coated strip.

As a result of the positive business development in the first half of 2017/18, the Group increased its full-year forecast for the operating EBT in the current fiscal year 2017/18: The Aurubis Group now expects a moderately higher operating EBT compared to the previous year – that is, an increase between 5.1 and 15.0 %. The company additionally anticipates an operating ROCE at the previous year’s level for the current fiscal year, or a deviation of one percentage point at the most. Previously, Aurubis expected an operating EBT at the prior-year level for fiscal year 2017/18 and a slightly lower operating ROCE as compared to the previous year.

To sum up, Jürgen Schachler, Executive Board Chairman of Aurubis AG, reaffirms the recently increased forecast for fiscal year 2017/18: “We are aware that some positive conditions could weaken in the medium term, but with an exceptionally strong first half of 2017/18 behind us, we are optimistic about the second half of our fiscal year.”

At a glance

Downloads

-

Um die heruntergeladene Komponente zu sehen den QR code scannen

Press Release as PDF

PDF

1 MB